El café en Singapur

Singapur es uno de los mercados asiáticos del café que más crece año tras año. La progresiva divulgación de la cultura de este producto, sumado con el carácter cosmopolita de esta ciudad y el sumo respeto a la tradición cafetera traspasada de padres a hijos, han propiciado un escenario único para el café que ya empieza, incluso, a ser copiado por otros países próximos. Singapur ha conseguido impulsar el consumo de café mezclando tradición e innovación y el acierto de la estrategia es claro en el nuevo liderazgo cafetero del país en la región.

La escena del café en Singapur ha cambiado radicalmente en estos últimos años habiéndose convertido a día de hoy en uno de los mercados con mayor proyección para el café. En esta gran urbe asiática, capital del país insular del mismo nombre, la vida social ha transcurrido siempre en los cafés tradicionales a los que ahora se han sumado nuevos establecimientos especializados donde abunda la oferta de cafés de múltiples orígenes. El teletrabajo ha disparado, además, el consumo doméstico de café y el interés de los locales por este producto no hace más que augurar un buen futuro para el café en Singapur.

Victor Mah es el presidente de la Asociación del Café de Singapur y coincide con estos buenos presagios para el café en su país. Apuesta por el Café de Especialidad, pero advierte en la necesidad de no relegar al café tradicional, el Kopi de Singapur elaborado con granos robustas, a un segundo plano, pues defiende, este café ha sido la base sobre la que ha evolucionado el café de su país.

“El mercado del café en Singapur no ha dejado de crecer en la última década. La demanda se ha disparado y también el nú- mero de establecimientos especializados en la venta y servicio de café. ¿La razón de todo ello? Nada tan sencillo a la vez que tan complicado como la difusión de la cultura del café entre los singapurenses. Hasta hace 10 años, el café era un producto poco conocido más allá de grandes generalidades, hoy, en cambio, los consumidores se interesan por sus orígenes, calidades, formas de preparación...

El Kopi, el café al estilo tradicional de Singapur ha sido y seguirá siendo siempre la base del consumo interno, pero el crecimiento de Cafés de Especialidad en el mercado local está comportando un cambio en los gustos y preferencias de los consumidores. Se ha generado un mayor enfoque en el origen y el método de procesamiento del café, y cada vez son más, también, los que toman en consideración el impacto ambiental y la sostenibilidad en el momento de comprar café.

Una de las grandes ventajas que han jugado a favor de la divulgación del café en Singapur ha sido, sin duda, la gran versatilidad y carácter único del Kopi, que las cafeterías preparan tostando sus propios granos en el establecimiento. Esta preparación de café permite múltiples presentaciones, casi tantas como gustos personales existen, siendo las más habituales las que acompañan el café con diferentes cantidades de productos adicionales como la leche condensada, azúcar, leche...

Tradicionalmente el Kopi se ha preparado con granos de café Robusta, pero la irrupción de nuevas calidades en el mercado ha permitido ampliar el rango de sabores y ofrecer una mayor variedad de opciones a los paladares de los consumidores autóctonos y, también, a los miles de personas de otros países que viven en Singapur, ampliándose de forma exponencial las posibilidades de bebidas con café.

HOME BARISTA, EL NUEVO CONSUMIDOR DE CAFÉ

Los cuatro lugares por excelencia donde tomar café en Singapur son, las cafeterías traidicionales, Kopi Tiam (a menudo simples puestos ambulantes instalados en patios donde se ofrecen todo tipo de comidas); en las nuevas cafeterías de especialidad; y en casa, donde el café instantáneo sigue siendo mayoritario (aunque ha empezado a perder comba ante otras presentaciones como el café en grano, molido y cápsulas).

La nueva visión del café que ha traído consigo la creciente popularidad de la cultura de este producto, ha dado pie a la aparición de nuevas figuras en el panorama del café en Singapur, entre ellas la del home baris- ta. Estos son, generalmente, consumidores jóvenes, interesados por el café de calidad, que buscan alternativas al café soluble y que apuestan por nuevas preparaciones como el cold brew para disfrutar de su café. Se interesan por el producto, compran la aparotología necesaria para sus elaboraciones y se están convirtiendo en verdaderos especialistas de ciertas preparaciones, como el ya mencionado cold brew que triunfa por su fa- cilidad de elaboración y versatilidad, además de por su baja acidez y amargor.

Estos nuevos consumidores, los home barista, suelen optar por Cafés de Especialidad de Sudamérica y África para preparar sus bebidas con café, aunque el grueso más importante del consumo doméstico en el país sigue siendo el de cafés robustas de Indonesia y Vietnam con los que tradicionalmente se ha elaborado el Kopi de Singapur.

ESCENA BARISTA

Otra figura que ha ganado un rápido protagonismo y reconocimiento en este país sin los baristas, que han asumido un papel destacado en la divulgación de la cultura del Café de Especialidad.

Estos profesionales se han convertido en el enlace entre el consumidor y el café, y están preparados para influir y mejorar la experiencia del café entre los consumidores.

De hecho, no me equivocaré si digo que los baristas están contribuyendo de forma definitiva a definir el nuevo paladar del café de los singapurenses.

NUEVOS CAFÉS VS. TRADICIÓN

La situación actual, analizada en el contexto de lo que viene sucediendo estos últimos años, nos hace pensar que seguiremos viviendo un gran crecimiento en el segmento del Café de Especialidad en esta próxima década, con más consumidores exigiendo saber más sobre los productos que compran. Ahora bien, también parece claro que el fuerte arraigo del Kopi, mantendrá la demanda del café tradicional a niveles altos y esto es algo que debemos aprovechar y fomentar también, pues al fin y al cabo, es este café el que ha servido de base para crear e impulsar el mercado del café en Singapur.

Mr Victor Mah

Presidente de la Singapore Coffee Association

EL KOPI Y LOS KOPI TIAM

Las modernas y elegantes cafeterías de Singapur que abundan en la ciudad nueva y de negocios, difícilmente se parecen a las cafeterías tradicionales conocidas como Kopi Tiam que proliferaron por primera vez en esta antigua colonia británica en la década de 1900. Por aquella época, los chinos que unos años antes habían sido contratados para cocinar en hogares de expatriados comenzaron a independizarse y a abrir cafeterías para ofrecer comidas económicas a una clase trabajadora en crecimiento.

Estos cocineros chinos introdujeron el hábito británico de beber café a los singapurenses, junto con alimentos bá- sicos como tostadas y huevos para el desayuno.

Sin embargo, el café que servían no se parecía para nada al café que bebían los británicos ni al que se servía en las cafeterías europeas. Y es que estos emprendedores, en general, solo se podían permitir granos de cafés baratos a los que intentaban mejorar la calidad, tostándolos en woks y añadiendo mantequilla, manteca de cerdo, azúcar o, incluso, piel de piña y maíz.

Hoy en día, en muchos hogares y puestos tradicionales se sigue preparando el café de esta manera, quizás con menos azúcar y grasas, pero si con granos de cafés robustas, generalmente de Vietnam e Indonesia.

Tradicionalmente en Singapur, cuando el café adquiere un color marrón oscuro, casi negro, el proceso de tueste se da por acabado y los granos son molidos y hervidos en ollas grandes con agua caliente, para ser colados, después, a través de un calcetín de tela de varios centímetros de largo. La taza resultante es un café espeso que se sirve con una jarra de pico muy largo. Al Kopi se le suele agregar bastante azúcar y leche condensada y lo tradicional es degustarlo en tazas gruesas de porcelana blanca que se calientan previamente “regándolas” con agua caliente por dentro y por fuera.

Cuando el café se ha servido se vuelve a echar un poco de agua caliente en la taza, esta vez para acabar de llenarla. Hecho esto, la taza está lista para servirse, generalmente acompañada de una cucharita par mezclar todos los “ingredientes”.

Si lo que queremos es un café para llevar, la costumbre está notablemente extendida en la ciudad de Singapur y no son pocas las cafeterías que ya disponen de tazas adecuadas para el transporte, aunque en algunos locales, sobre todo los Kopi Tiam más tradicionales, no nos ha de extrañar que si pedimos nuestro Kopi para llevar nos lo lleguen a servir simplemente dentro de una bolsa de plástico.

Se estima actualmente en Singapur hay unos 3.000 Kopi Tiam, donde un café tradicional cuesta unos 0,68€, prácticamente la mitad de lo que cuesta la misma preparación, pero con Café de Especialidad en una cafetería más moderna, donde las tazas de Kopi tienen un precio de poco más de 1,25€.

Dos de las cafeterías más conocidas de Singapur, que representan de forma inmejorable el acierto que ha sido para el mercado del café del país la mezcla de tradición e innovación son Killiney Kopitiam, establecida en 1919 y Yakun Toast inaugurada en 1926. En ambos establecimientos es posible degustar cafés de las mejores calidades preparados siguiendo elaboraciones tradicionales, y en Killiney, además, exitosas mezclas de café Arábica colombiano y granos de café Robusta que destacan por su aroma seductor y un sabor fascinante que se ha convertido en la tarjeta de presentación de esta casa de café.

Compra y logística del café de especialidad

¿Cómo se gestiona la compra de Cafés de Especialidad?

En términos generales, la gestión no difiere a cualquier otra compra de café en cuanto a que en el mercado de Cafés de Especialidad también se definen con el comprador aspectos concretos de calidad, cantidad y precio para realizar la operación.

Ahora bien, estamos comprando cafés especiales cuya principal característica debe ser su calidad, por lo que su compra supone un escalafón más en el control de esta calidad, muy especialmente en todo aquello relacionado con los aspectos organolépticos del grano.

Es así, pues, que la norma general que rige este tipo de compra incluye la comprobación de la calidad del lote a través de una cata, en la que se puntúa la muestra usando la escala SCA, con la colaboración de un licenciado Q.

¿Puedo comprar directamente en finca o necesito a un importador?

La compra directa tostador/microtostador a finca no es una utopía, es una realidad perfectamente posible. Para llevarlo a cabo, el comprador debe tener la capacidad de negociar con el productor y con agentes locales de transporte, el movimiento de café desde la finca hasta el puerto y, una vez allí, gestionar el transporte marítimo, negociar el flete, el seguro,... Una vez en el destino final, deberá hacerse cargo de toda la gestión administrativa, tasas y demás relacionadas con el proceso de importación.

La compra directa, pues, es posible. Otra cuestión es si es eficiente económicamente, financieramente, logísticamente,... pues en muchas ocasiones, el esfuerzo, coste y riesgo que supone al tostador no justifica este tipo de operaciones. De ahí, la importancia de rol del importador siempre y cuando, eso sí, este sea capaz de aportar valor a la compra. Esto es, asegurarnos la calidad que buscamos, ofrecernos alternativas ante cualquier problema de disponibilidad de café y también capacidad para ofrecernos ventajas en el ámbito logístico, puesto que tiene el know-how y los medios para poder realizar el transporte con mayor facilidad desde los países de origen hasta los destinos finales, pudiendo usar su red logística para con- trolar mejor todo el proceso y poder tener la mercancía disponible donde y cuando el cliente lo necesita.

¿Cómo se fija el precio del Café de Especialidad comprado en finca?

Aunque los Cafés de Especialidad no cotizan en las Bolsas del café de Londres y Nueva York, son muchos los que están de acuerdo que este mercado de cafés de alta calidad debería regirse por un modelo coste/beneficio en el que sus precios queden al margen de la influencia de las cotizaciones de los cafés regulares, de los cambios en el valor de las monedas, de la escasez o exceso de oferta en el mercado, etc.., la realidad es que todas estas variables, de una forma u otra, acaban afectando igualmente al precio de los cafés de mejor calidad.

¿Qué precio recibe el caficultor por su café?

Como regla general el productor de Café de Especialidad es demasiado pequeño y la inmensa mayoría de las veces desconoce las reglas del comercio internacional y cuáles son las condiciones de exportación, logística, papeleo,... Es por ello que generalmente prefieren cobrar cuando el café sale de su finca (farm gate) y piden este pago en su moneda y unidad de peso local.

La falta de regulación de estas operaciones hace difícil saber lo que recibe realmente el productor, pues no existe ningún organismo internacional que controle o regules este precio pagado en finca.

De hecho, este monto, nada tiene que ver con el precio FOB que debe satisfacer el importador o tostador en puerto, pues este incluye, además del precio pagado en finca, los costes de transporte, preparación y almacenamiento del café hasta la orden de compra y las tarifas, impuestos, documentación y transporte de los sacos hasta el embarque.

La complejidad de todo este proceso de compra hace difícil, en general, esta compra directa y pormenorizada, por lo que las empresas tostadoras y microroasters especialmente sensibles al hecho de que el caficultor reciba un precio justo, intentan tejer acuerdos de confianza con operadores especializados de contrastada valía y ética de trabajo, que cuenten con profesionales sobre el terreno que les permitan establecer relaciones duraderas con los caficultores o las cooperativas, y puedan, además, garantizar la trazabilidad del café comprado, además de responder con honestidad a sus preguntas sobre el café adquirido.

¿La compra directa en finca es una compra sostenible?

El trato directo con el productor es visto por muchos como un comercio más justo en el que la sensación es que el caficultor recibe más por su café.

Operar bajo este sistema de compra, como hemos visto, exige al productor ejercer, también, de operador logístico y exportador, lo cual, sin embargo, tiene costes elevados si se manejan pequeños volúmenes. El tostador, por su parte, debe actuar de importador y asumir el riesgo financiero.

De igual modo, deberemos asumir que por cualquier circunstancia no prevista, puede suceder que a pesar de tener apalabrada la cosecha con un productor, esta finalmente no sea de la calidad que buscábamos o bien, como hemos visto que ha pasado estos meses de confinamiento, puede pasar que nuestro volumen de negocio descienda tanto que no estemos en posición de comprar. Entonces, ¿Si rechazamos ese café, qué pasará con ese grano? ¿Podrá el caficultor venderlo a otro comprador o su trabajo no habrá servido para nada?

Por estos factores y otros, en muchas ocasiones esta compra directa no es eficiente y por tanto se convierte en no sostenible.

¿Qué cantidades de Café de Especialidad puedo comprar?

A priori, no se definen cantidades ni mínimas ni máximas. La calidad es la que define el lote de especialidad.

En la compra directa en finca, el contacto queda limitado a un único productor, por lo que el café disponible puede ser menor al que se puede conseguir a través de un importador, que tiene acceso a más cantidad de lotes distintos con perfiles similares y también, muy diferentes.

En el ámbito de Cafés de Especialidad, podemos hablar de nano lotes (hasta 5 sacos), micro lotes (hasta 20 sacos) o cantidades mayores.

¿Cómo se prepara logísticamente el Café de Especialidad para ser expedido?

En el caso de los Cafés de Especialidad la gran mayoría de las veces se usan sacos GrainPro para el transporte del grano hasta los países de destino. Estos sacos son un envase plástico ultra hermético que se coloca dentro del saco de yute, que contribuye a asegurar una mayor conservación de las características organolépticas y visuales de este tipo de cafés.

Estos sacos de yute pueden ser de muchas cantidades diferentes, 20, 30, 45. 60, 69 y 70 kilos, dependiendo principalmente del país de origen y de las necesidades y disponibilidades del productor. En un contenedor pequeño de 21 pies caben unos 250 sacos de 69 kg y el flete se paga por contenedor completo. Si se carga menos sacos, el precio del porte por kg es mayor. En el caso del café está desaconsejada la compartición de contenedores con otras mercancías, pues al tratarse de un producto altamente higroscópico, se corre el riesgo de que el grano se contamine con algún olor ajeno.

¿Es sostenible la logística de Cafés de Especialidad?

En general, los Cafés de Especialidad se venden en lotes relativamente pequeños lo que hace su exportación de forma independiente más cara y menos sostenible.

Ahora bien, los importadores han desarrollado estrategias que implican sinergias en sus redes logísticas de Cafés Comerciales, a las que incorporan los lotes de especialidad, reduciendo, así, el impacto ambiental que comportaría el transporte de cantidades más pequeñas, en el mismo recorrido y distancia de forma individual, como ya sucede en algunos casos de compra directa en finca, en los que incluso el café es enviado por vía aérea, incrementándose el impacto ambiental de su logística.

A excepción de estos casos de envío por aire, pues, el transporte de todos los tipos de café no tiene grandes diferencias entre sí. La eficiencia o el coste final de la logística es lo que se debe reducir mejorando la gestión y sostenibilidad.

¿Cómo es la trazabilidad en el segmento de los Cafés de Especialidad?

La trazabilidad no es diferente a la existente hoy en el mercado de café global, aunque en el comercio de Cafés de Especialidad, la trazabilidad suele ser hasta la finca del productor, mientras que en los Cafés Comerciales, normalmente, solo llegamos al beneficio, es decir, donde se preparó dicho café.

Además, como en los Cafés de Especialidad los lotes son más pequeños y generalmente producidos por un solo productor, suele ser más sencillo obtener información adicional del café en cuestión.

En cualquier caso e independientemente que el comprador sea un tostador o un importador, la confianza seguirá siendo, siempre, fundamental para garantizar la trazabilidad. Y no en vano, la garantía de compra se basará tanto en todos los documentos de cada café comprado - certificado de origen, certificado fitosanitario, fichas técnicas, hojas de cata realizadas previa a la carga en origen y hojas de cata realizadas a la llegada a destino - como en ese trato franco y transparente entre las partes.

El milagro del café en Corea del Sur

Si hay un lugar en el mundo en el que el café se ha convertido en un auténtico fenómeno de masas, ese es Corea del Sur. En este país, cada habitante consume, de media, 353 tazas de café al año, lo que supone 2,7 veces más que el promedio mundial de 132 tazas per cápita anuales, mientras que las ventas de las cafeterías nacionales superan los 4.300 millones de dólares, la tercera cifra de negocio más im- portante después de la de las cafeterías de Estados Unidos y China.

El consumo de café per cápita en Corea del Sur es 2,7 veces más alto que la media mundial

El gran logro de este triunfo del café en Corea del Sur es que, a diferencia de otros países donde la cultura de este producto acumula una larga tradición, allí apenas cuenta con 70 años de vida. Y es que, aunque el emperador Gojong había empezado a beberlo a fines del siglo XIX, el café nunca se hizo un lugar en las preferencias de los coreanos hasta la Guerra de Corea de 1950, cuando los soldados norteamericanos llegaron con sus sobres de café soluble en las mochilas.

Hasta aquel momento, las cafeterías se habían considerado lugares reservados a la reunión política y a los extranjeros, y los coreanos ni las frecuentaban ni bebían café. Pero, un sobre de café instantáneo que mezclado con agua caliente permitía disfrutar de una taza al momento, lo cambió todo.

“El café instantáneo fue el punto de inflexión que dio pie al desarrollo de la cultura del café en nuestro país”, explica Kim Gunjong, Responsable de Calidad de Paul Bassett Coffee, la empresa de cafés fundada por el barista australiano del mismo nombre y uno de los negocios de franquicias de cafeterías más importantes de Corea del Sur. “Tras entrar en los hogares coreanos en la década de los ’50, nuestra relación con el café empezó a cambiar de forma categórica. El café se convirtió en una bebida habitual y empezaron a abrir cafeterías en los ‘80. En 1999, la cultura del café para llevar se exten- dió rápidamente entre los jóvenes de entre 20 y 30 años, y el mercado de las cafeterías de franquicia creció rápidamente, para dar paso luego a una gran cantidad de cafés independientes”.

A día de hoy, explica Lucy Kim, Project Manager de Cafe Show Seoul, la feria dedicada al café más importante de toda Asia, en Corea del Sur es casi inexcusable no tomarse una taza de café americano o un Latte después de una comida, y la oferta de cafés y cafeterías no deja de crecer. "Se espera que la industria del café en Corea del Sur crezca estos próximos años a un ritmo de un 8,04% anual (CAGR 2021-2025). Ya en 2020, en plena pandemia, las importaciones de café en nuestro país batieron todos los récords anteriores y se situaron en torno a las 176.000 toneladas y un valor de 737,8 millones de dólares”, explica.

EN EL MOMENTO Y LUGAR ADECUADO

Tan buena marcha y expectativas, asegura Lucy Kim, no tienen otro “culpable” que el café de especialidad. “La introducción de estos cafés en el mercado coreano a principios de la década de 2000, ha cambiado drásticamente el panorama. Se han ampliado enormemente las posibilidades para los amantes y entusiastas del café que, ahora, pueden elegir entre diferentes tipos de granos y rangos de precios”.

De hecho, la irrupción del café de especialidad en el país no podría haber llegado en un mejor momento, pues a pesar de la corta historia del café en Corea del Sur, a principios del 2000, el mercado ya era muy maduro respecto al café instantáneo y presentaba claros síntomas de estar saturado en cuanto al café RTD.

“Se estima que el tamaño del mercado de café de especialidad representa, aproximadamente, el 5% de todo el mercado de café en Corea del Sur, o lo que es lo mismo, una taza de cada veinte en nuestro país es ya de café de especialidad”, apunta la Project Manager de Cafe Show Seoul, quien además añade, “La demanda de cafés especiales se está extendiendo muy rápidamente en los establecimientos donde sirven o vende café, incluidos los grandes almacenes y los centros comerciales. Además, muchos minoristas se están acercando a las marcas de cafés especiales para establecer asociaciones y colaboraciones y, así, poder ofrecer este tipo de cafés a sus clientes”.

Las cafeterías han experimentado un crecimiento exponencial en los últimos años superando actualmente los 15.000 establecimientos y ya son el tercer sector de franquicias más común en el país, solo por detrás de los restaurantes (18.000) y de los establecimientos dedicados a la venta de pollo frito (17.000). Idya Coffee, con 2.399 cafeterías es la mayor franquicia del país, seguida de Starbucks con 1.262 establecimientos.

Las cafeterías se han convertido en un servicio común en todas las ciudades del país, y en algunos edificios, incluso, hay varias ubicadas en diferentes plantas (el suelo es escaso en Corea del Sur y los negocios además de ubicarse a pie de calle, es frecuente que también ocupen diferentes pisos de los edificios).

Para muchos surcoreanos, las cafeterías son hoy día una segunda oficina, un ambiente relajado para estudiar, un lugar para reunirse y socializar y también un lugar donde tomar fotografías geniales, tanto por la destreza de los baristas coreanos en disciplinas como el latte art, como por las decoraciones temáticas de muchos de estos lugares. Simplificando, podríamos decir que en Corea del Sur existen tres tipos de cafeterías: las franquicias, las cafeterías independientes y las cafeterías temáticas, ambientadas en todo tipo de películas, cómics, animales, ídolos de K-pop,...

Menos en estas últimas, donde el café ciertamente no es la atracción principal, en las franquicias y en las cafeterías independien- tes todo gira entorno a este producto y al bizcochito dulce que siempre acompaña la degustación de esta bebida en Corea del Sur.

A las cafeterías coreanas acuden consumidores relativamente jóvenes, si los comparamos con el perfil de los que han sido hasta hace unos pocos años los principales consumidores de café en el país, hombres y mujeres bastante por encima de los 30 años. Ahora, sin embargo, a medida que el mercado madura y el café fresco empieza a restar espacio al café instantáneo, los grupos demográficos más jóvenes empiezan a interesarse más sobre este producto, empujando no solo su consumo en la hostelería, sino también, poco a poco en el hogar, donde los consumidores jóvenes empiezan, también, a dejar de lado el café instantáneo a favor de otras presentaciones más acordes con la cultura del café recién descubierta.

REFINANDO EL PALADAR

Como muestra de este interés creciente por el café, y especialmente de los jóvenes por los cafés diferenciados, Lucy Kim destaca el resultado de una encuesta realizada a los clientes de Starbucks en Corea, y que son muy ilustrativos de la situación, “los consu- midores que optan por cafés de origen en su pedido han aumentado un 30% en 2020, en comparación con el año anterior”.

“El interés de los consumidores por el café con personalidad propia no deja de aumentar. El paladar de los coreanos empieza a perfilarse y aunque no existen datos consolidados sobre los orígenes preferidos, está claro que los sabores típicos del café colombiano son los más populares”, asegura Kim Gunjong. Además, explica que a medida que van llegando nuevos orígenes, se está notando, también, una clara tendencia hacia los cafés etíopes y keniatas. “Los clientes nos piden cafés brillantes y afrutados que muchos mezclan con leche. Esto es así, porque el dulce es un sabor que gusta mucho aquí y con un poco de leche, los consumidores coreanos de café obtienen su taza perfecta” Gunjong, quien además añade, “los cafés con siropes, almíbar, vainilla,... se han hecho con un lugar importante en la oferta de bebidas de café en la hostelería. Los cafés descafeinados se están asentando, también, en el mercado y, en estos dos o tres últimos años, sus ventas han empezado a ser significativas, igual que las de las cápsulas de café, un segmento nuevo para nosotros y que ya empieza a desarrollarse con éxito”, apunta Gunjong.

CAFÉ 4.0

Y si tanto Lucy Kim como Kim Gunjong coinciden en señalar la irrupción del café de especialidad como el desencadentante de esta importante revolución del café en Corea del Sur, ambos también están de acuerdo en que las nuevas tecnologías han contribuido a que este desarrollo se esté produciendo con tanta celeridad. “Los nuevos sistemas de pedidos de café que combinan las últimas tecnologías TI, pedidos móviles, pedidos online, drive-through,... están facilitando a los clientes acceder al café con mayor comodidad, lo que sumado a la calidad de la bebida, ha convertido a esta preparación en un producto realmente atractivo para los coreanos”, aseguran los dos.

Una taza de cada veinte en Corea del Sur es ya de Café de Especialidad

El crecimiento del mercado está siendo progresivo, pero constantes y se espera que aún seguirá así durante algún tiempo, ya que el café es un producto que ha encajado muy bien en la cultura coreana. En esta evolución, se prevé que el crecimiento pase de ser mayor en valor que en volumen, a medida que los consumidores vayan anteponiendo la mayor calidad de los cafés especiales a un bajo precio. Y es en este sentido, por ejemplo, que la Oficina Económica y Comercial de la Embajada de España en Seúl, ya emitió un informe hace cuatro años, advirtiendo de las oportunidades de negocio del mercado del café de Corea del Sur para las empresas españolas del sector. La consigna, “irrumpir con un producto novedoso de café, nunca visto antes, con una imagen innovadora y refrescante”

Fuentes: Cafe Show Seoul, Paul Basset Coffee Business, ICEX

CAFE SHOW SEOUL 2021

El año 2021 marca el vigésimo aniversario de Cafe Show Seoul, el Salón sobre café más importante de Asia y paradigma innovador en lo que a ferias del sector se refiere. Desde su primera edición ha destacado por su capacidad de integrar en un mismo evento, industria, conocimiento y cultura de café, y en su próxima edición, Seúl del 10 al 13 de noviembre de 2021, la cita llega cargada de novedades.

La más importante, sin duda, es su renovada propuesta híbrida que simultaneará certamen físico y virtual. Esto quiere decir tours online, comercio de café en vivo, programa Smart Contact de encuentros comerciales online entre expositores y visitantes de todo el mundo, y exposición de productos y maquinaria en stands físicos y stands virtuales, estos últimos abiertos al público durante todo el año, en la web de Cafe Show Seoul y la plataforma de servicios comerciales, Mocha Port.

Además, el certamen acogerá el X Foro Mundial de Líderes del Café y el VI Festival del Café de Seúl.

“Esperamos una reducción permanente en la facturación de hasta un 20% por la extensión de la práctica del teletrabajo”

Durante el 2020, la pandemia de la COVID-19 ha mantenido a ralentí la actividad del vending en toda Europa, hasta dejarla en punto muerto en más de una ocasión a causa de los confinamientos temporales. Ahora, su recuperación en la “nueva normalidad” pasa por un escenario en el que el teletrabajo sigue siendo protagonista, los viajes no se han reactivado todavía y en el que ámbitos en los que este negocio tiene destacada presencia, como por ejemplo, los centros universitarios o de estudios profesionales, siguen funcionando a medio gas.

A falta todavía de los datos definitivos sobre el cierre del año 2020, todo apunta a una disminución de entre un 30% y un 40% en la cifra anual de negocios de los operadores de vending en Europa.

El primer cuatrimestre del año 2020 fue mejor que el mismo periodo del año 2019. Sin embargo, la pandemia ha tenido un impacto radical en las cifras de negocio de los siguientes ocho meses.

Erwin Wetzel, Director de la European Vending & Coffee Service Association, EVA, analiza el mercado del vending en Europa, las consecuencias de este año de pandemia e identifica las mayores amenazas y, también, oportunidades para proveedores y operadores en la “nueva normalidad”.

UN AÑO DE SOMBRAS

“Como en el resto de sectores, la pandemia de la COVID-19 ha tenido consecuencias directas y severas sobre la actividad del sector del vending en toda Europa. Las restricciones y los confinamientos han proyectado sombras oscuras sobre el sector, pero como en toda crisis también se vislumbran nuevas oportunidades que se deberán aprovechar.

Atentos a la situación y desarrollo del sector, desde la European Vending & Coffee Service Association (EVA) hemos llevado a cabo dos estudios de mercado sobre el “Impacto del Covid-19 en la Industria del Vending y del OCS”, en dos momentos diferentes del pasado año, de los que se desprende que la causa principal de la pérdida de ingresos de los operadores durante los distintos confinamientos en Europa ha sido el teletrabajo.

De las encuestas que han contado con la participación de 350 operadores de vending y proveedores de 15 países europeos, en cada una de sus dos ediciones, se desprende que más de la mitad de los proveedores, 58%, sufrieron una reducción en la facturación en abril de 2020 de entre 61-99%, mientras que en septiembre casi un tercio de los mismos, un 48%, estimó la reducción de entre 21-40%.

El “Vending Público” ha sido el segmento más afectado, en comparación con el OCS y el “Vending Cautivo”. Para el 62% de los encuestados, el volumen de negocios del “Vending Público” en abril se redujo entre 61- 99%, el 52% para el “Vending Cautivo” y el 48% para el OCS. Todo ello lleva a que solo el 14% de los proveedores espera para el 2020 una facturación similar a la de 2019 en abril de 2021 (en estos momentos se trabaja en la consolidación de datos que se publicarán en la nueva edición del Estudio Anual de Mercado de la EVA, este próximo mes de septiembre).

La actuación y gestión de la pandemia por parte de los diferentes gobiernos europeos no se ha caracterizado por la unanimidad. Sin embargo, podemos decir que, en general, los operadores de vending han podido seguir ofreciendo sus servicios, ya que se nos ha con- siderado en muchos casos como una industria esencial.

El problema ha venido más de la parte del cliente. En ciertas ocasiones, el uso de las máquinas de OCS/vending no ha sido autorizado por la empresa, por miedo a que se formaran grupos delante de la máquina durante la pausa de café y del medio día y otras veces, el trabajador decidió no utilizar la máquina expendedora por miedo a una posible contaminación.

AMENAZAS Y OPORTUNIDADES

Ahora bien, la causa principal de la pérdida de ingresos de los operadores durante los distintos confinamientos en Europa ha sido el teletrabajo, convirtiéndose los empleados que trabajan de forma remota en la mayor amenaza para proveedores y operadores.

De hecho, el 77% de los operadores y el 82% de los proveedores consideran que la crisis de la COVID-19 cambiará los hábitos de consumo en el sector del vending.

En el futuro, esperamos una reducción permanente en la facturación de hasta un 20% debido a la extensión de esta práctica del teletrabajo. Habrá menos desplazamientos diarios casa-trabajo, menos viajes profesionales y en general, menos viajes en todos los ámbitos.

El aumento de la digitalización es otra gran oportunidad y tendencia, sobre todo para los proveedores, por ejemplo, en todo lo referido al pago cashless/contactless.

PRESENTE Y FUTURO

Este año 2021 será todavía muy difícil, ya que la situación no parece mejorar y los gobiernos no proporcionan perspectivas claras, lo que dificulta las inversiones y los planes de negocio.

A nivel empresarial, tristemente estamos viendo ya y seguiremos viendo la desaparición de determinadas empresas, sobre todo las más pequeñas que ya tenían problemas financieros. Mientras que la adquisición de empresas es uno de los movimientos que caracterizará la actividad en el sector durante los próximos meses.

En cuanto a tendencias de consumo, se incrementará la oferta de productos, sobre todo en la gama de comidas de medio día. También parecerán más productos bio y saludables. Además, las máquinas expendedoras tendrán cada vez una mayor conectividad y todo ello permitirá atraer a una población cada vez más joven.

Con intención de contribuir a la recuperación y buena marcha del sector, desde EVA seguiremos insistiendo en algunos de los puntos básicos que han centrado nuestra tarea de forma intensa durante los últimos meses. Seguiremos trabajando para influir en los consumidores, los clientes y los responsables políticos, destacando los beneficios higiénicos de nuestra industria y defendiendo las ventajas del vending desatendido, así como los distintos métodos de pago. Continuaremos, además, ofreciendo promoción comercial para nuestros miembros, a través de webinars en línea, mientras que las ferias comerciales no se vuelvan a reemprender y colaboraremos, como siempre, con Asociaciones Nacionales de Vending de Europa y otras organizaciones similares en todo el mundo para determinar acciones colectivas y argumentos clave en la defensa de la industria del vending. El objetivo: recuperar el negocio lo antes posible y hacerlo con los mejores estándares de calidad y servicio”

Erwin Wetzel - Director de la European Vending & Coffee Service Association, EVA

FRANCESC GÜELL, SECRETARIO GENERAL DE ANEDA

El sector del vending en España ha tenido un comportamiento y evolución similar a la del vending europeo durante el 2020. La caída de facturación ha sido grande y desde la Asociación Nacional Española de Distribuidores Automáticos, ANEDA, apuntan a que se deberá esperar todavía a finales de este año para poder empezar a hablar de recuperación. Algunos comportamientos de mercado derivados por la situación de pandemia, augura, Francesc Güell, Secretario General de ANEDA, han llegado para quedarse y perdurar en el tiempo, y lo que parece claro, pronostica Güell es que el café seguirá siendo el producto con mayor facturación en el vending español.

¿Cómo cerró el año 2020 el sector del vending-café en España?

El sector del vending en general tuvo en nuestro país unas caídas medias cercanas al 35% con relación al 2019 derivadas de la aparición del covid-19. Estas caídas también afectaron en la misma medida al café en el vending que registró resultados parecidos.

¿Dónde radican las variaciones más significativas respecto a años anteriores?

Las caídas se han debido tanto al cierre empresarial de los meses de marzo, abril y mayo como a los diferentes confinamientos llevados a cabo durante todo el año 2020. Además, el aumento del teletrabajo y la restricción del acceso a establecimientos sanitarios, deportivos así como escuelas y universidades ha reducido el número de consumidores en los puntos de venta del vending.

¿Qué hábitos ha cambiado el consumidor español con respecto al vending este último año de pandemia?

El consumidor ha cambiado sobre todo los medios de pago utilizados en las máquinas de vending. Los pagos mediante tarjetas cautivas y tarjetas bancarias han aumentado sensiblemente con relación a años anteriores.Destacar, también, que a raíz de la aparición del COVID-19, se ha ido consolidando la preferencia por parte de los consumidores jóvenes por realizar la compra en entornos de venta desatendidos.

¿Cuáles están resultando las tendencias y cómo creen que evolucionará el mercado en los próximos meses?

Las medidas que las empresas operadoras tomaron desde el inicio de la pandemia para higienizar y desinfectar las máquinas en los puntos de venta generaron, en general, un clima de confianza en los consumidores habituales.

La recuperación del sector no llegará hasta finales de este año y parece claro que el café seguirá siendo el segmento con la mayor aportación en el total de la facturación del vending.

Los pagos con tarjeta, el uso creciente de entornos de compra desatendidos por parte de los jóvenes, que el consumidor pueda decidir entre vaso pequeño o grande en su elección de bebida, o la oferta de diferentes tipos de café en las máquinas de vending son tendencias que continuarán al alza.

España ha cerrado el año 2020 con 9.621 máquinas expendedoras de nueva instalación en todo el país, esto es un 44,5% menos de unidades respecto al año anterior, según el informe de resultados del cierre del cuarto trimestre de 2020 de ANEDA.

El segmento de máquinas que más unidades ha perdido es el de la familia de snacks, -48%, seguida por la de bebidas frías, -49,5%. Por su parte, las máquinas de bebidas calientes, es decir, las que ofrecen servicio de café entre otras preparaciones, registraron un caída del -42%.

Según datos de ANEDA, el mercado español del vending se conforma actualmente por aproximadamente 380.000 unidades, y continua dominado por las máquinas de café, con el 62% del parque actual.

Máquinas expendedoras España

Año 2018 2019 2020 Diferencia (2019-2020)

Unidades 18.143 17.339 9.621 -44,5%

El café en Oriente Próximo

En Oriente Próximo, hasta no hace muchos años, las madres y las abuelas tostaban granos de café verde en casa, los molían y luego los hervían y servían al estilo “café árabe”. Hoy en día, este tipo de preparación ha pasado a formar parte del amplio compendio de tradiciones de los países de esta parte del mundo y el café se está rejuvenecido en los Emiratos Árabes Unidos, Irak, Turquía, Arabia Saudita, Kuwait, ... de mano de un floreciente y destacado interés por el café de especialidad; modernas y atractivas cafeterías; y cientos de nuevos tostadores y microtostadores salpicados por todos estos territorios.

Los pioneros de la industria del café de especialidad aterrizaron en Oriente Próximo hace unos 13 años, preparando el terreno a una comunidad que hoy día cuenta ya con más de 70 tostadores especializados, solo, en los Emiratos Árabes Unidos; un número similar en Arabia Saudita, donde el consumo de café de especialidad no deja de crecer de forma trepidante; y un macrocentro logístico de 7.500m2 exclusivo para el café, en la zona franca del puerto de Dubai, considerada la número uno del mundo por sus innovadoras infraestructuras y servicios de primer nivel.

La crisis provocada por la COVID-19 ha afectado, como no, a tostadores y hostelería de estos países, pero tras la incertidumbre inicial, la mayor parte de las empresas han logrado adaptarse rápidamente a la nueva situación, lo que les está permitiendo seguir evolucionando en un mercado ansioso por seguir creciendo en el segmento de la especialidad.

María Eduarda Pavani es la fundadora y propietaria de Três Marias Coffee, una empresa emiratí especializa en el café de especialidad en todos sus formatos, verde, tostado, en grano, soluble y en cápsula. Su firma es, en estos momentos, uno de los operadores más importantes de Oriente Próximo, y su profundo conocimiento de la evolución del mercado del café en la región la avala para augurar un prometedor futuro para este producto en estos territorios. Mientras esto llega, el reto es consolidar la demanda y educar a los consumidores árabes, bebedores de café desde el siglo XV, en las nuevas tendencias del café.

LA REVOLUCIÓN DEL CAFÉ

“La irrupción del café de especialidad en Oriente Próximo no va más allá de una década atrás y vino inicialmente propiciada por la demanda de expatriados americanos, asiáticos y europeos, instalados, sobre todo, en territorios como Emiratos Árabes Unidos, un país que al cabo del tiempo ha acabado abanderándose como el motor de la revolución cafetera en la región.

Hoy día, el interés de los consumidores locales por los cafés de más alta calidad es también evidente y en países como el Reino de Arabia Saudita destaca una solida y floreciente comunidad cafetera, integrada por una nueva generación de consumidores, muy entusiasmada con las cafeterías de tercera ola, que han abierto desde hace tres o cuatro años aquí, a imagen y semejanza de las que podemos encontrar en cualquier ciudad europea, australiana o norteamericana.

Y si todo esto es así, lo es, en parte también, porque no debemos pasar por alto que la comunidad árabe ha sido desde tiempos inmemorables, una apasionada del café.

DEL QAHWA AL ESPRESSO

Los consumidores de los países de Oriente Próximo están abiertos, en general, a probar nuevos cafés, nuevos orígenes, cafés procesados por diferentes vías y preparados, también, con diferentes métodos, aunque en la nueva “movida” del café de especialidad en la región, el café de Brasil y el Etíope son los preferidos y el espresso y el latte español - café con leche -, las elaboraciones más populares.

El café se toma indistintamente en casa y fuera de casa, aunque es cierto que a la gente de aquí les encanta salir y pasar tiempo en las cafeterías. En países como Arabia Saudí, este año han flexibilizado la normativa que antes exigía a los establecimientos de hostelería segregar a sus clientes masculinos y femeninos, con lo que el café ha incrementado más aún si cabe, el carácter social que de por sí ya tienen en la región, donde esta bebida es un ritual obligado durante la visita a la casa de cualquier amigo o familiar.

NUEVA DEMANDA EN TIEMPOS DE COVID-19

Estos últimos meses, a causa de la situación de COVID-19, la demanda de café para consumo en el hogar ha aumentado. En empresas como la nuestra, Três Marias Coffee, hemos pasado de enfocar por completo nuestra estrategia dirigida a la capacitación y negocios B2B a mirar hacia el comercio electrónico, que tiene como cliente final al consumidor doméstico y para el que hemos ampliado nuestro catálogo de productos.

En él hemos incluido nuevas soluciones como café instantáneo y cápsulas, elaborados exclusivamente con cafés de especialidad. En la región son todavía muy pocas las empresas que ofrecen cápsulas de este tipo de café y personalmente creo que ofrecer soluciones que faciliten la accesibilidad a los cafés de la más alta calidad es la mejor vía para poder promocionar y hacer más grande este segmento del mercado. Esperamos, pues, que cada vez más empresas apuesten por ello.

UN MERCADO DE OPORTUNIDADES

De hecho, a medida que la industria del café se involucra y se desarrolla en los países de Oriente Próximo, el número de tostadores crece también, habiéndose afianzado, además, sólidas y prósperas colaboraciones entre operadores internacionales y locales, como es nuestro caso con Ally Coffee, empresa estadounidense especializada en la importación de micro lotes.

La “revolución” del café en Oriente Próximo ha convertido además, a este mercado en un objetivo interesante para muchos profesionales del café que se han fijado en estos países para seguir desarrollando su carrera profesional, con lo que muchos se han lanzado a crear nuevas marcas de café. Pero, como en todos los lugares, emprender no resulta fácil e igual que han aparecido muchas nuevas firmas cafeteras los últimos años, hemos visto también como otras tantas cerraban, sobre todo porque no entendían el mercado.

Para conseguir prosperar es necesario un proyecto único y un valor para agregar. Y es que, como en cualquier mercado nuevo, al principio, la escasez de oferta es protagonista. A ella le sigue cierta demanda y una vez esta se establece, aparecen nuevos jugadores hasta que, finalmente, el mercado se satura. Una vez esto sucede, los clientes tienen ante si una posibilidad de opciones inmensa.

Con el tiempo, sin embargo, el creciente conocimiento del producto “educará” a los clientes quienes se volverán leales a la calidad y a su constancia. Pues bien, creo que en Oriente Próximo estamos, exactamente, en este punto. En estos momentos existen ya muchísimas opciones, pero todo apunta a que solo las marcas y empresas ligadas a la calidad de su café y con capacidad para mantenerla a lo largo del tiempo, seguirán.

El futuro del café de especialidad en Oriente Próximo es muy brillante. El consumo de café crece año a año y la comunidad se está involucrando mucho. Cada vez son más los que ofrecen programas educativos, y los cursos siempre atraen la atención de muchos alumnos, lo que nos muestra el interés que hay por saber más sobre la industria de este producto y convertirnos en profesionales en este campo”.

María Eduarda Pavani - Três Marias Coffee

EL CASO DE LOS EMIRATOS ÁRABES UNIDOS

Emiratos Árabes Unidos (EAU) es el territorio que abandera la revolución del café de especialidad en Oriente Próximo. En 2019, el café en los EAU alcanzó un valor de venta de 200 millones de dólares, representado alrededor del 10% de todo el café consumido en la región (Fuente Coffeebi). El país, formado por siete emiratos federados: Abu Dabi, Ajmán, Dubái, Fuyaira, Ras al-Jaima, Sarja y Umm al-Qaywayn, es la 30 economía mundial y uno de los mercados más dinámicos de la región, con Dubái como punto focal de la innovación cafetera.

El estatus de la ciudad de Dubái - capital del emirato del mismo nombre - como importante centro de viajes global ha atraído a múltiples cadenas de cafeterías occidentales como Dunkin’ Donuts (1997), Costa Coffee (1999) o Starbucks (2000). El top 10 de estas cadenas a día de hoy, incluye además de las tres ya citadas, Tim Hortons, Caribou Coffee, Caffe Nero, Gloria Jean’s Café, Café Bateel, Krispy Kreme y Blends Brews, sin que en el horizonte se vislumbre nada, ni tan siquiera las restricciones provocadas por la COVID-19, que pueda entorpecer la buena marcha de este segmento de la hostelería emiratí, cada vez es más fuerte a medida que crece el apetito de los consumidores por las firmas occidentales y el café de especialidad.

Pero incluso en este mercado cada vez más concurrido de más de 1.200 cafeterías de marca, hay sitio para nuevas propuestas, según el estudio de Allegra “Project Café Middle East 2019”, que pronostica un crecimiento significativo del sector durante los próximos cinco años, incluido el segmento de cafeterías de especialidad que desde mediados de la década de 2000, ha experimentado en los EAU un gran crecimiento, a base de inversión nacional y extranjera, y ejemplos de éxito como Tom and Serg Café, considerada, por muchos, como la mejor cadena de cafeterías de la tercera ola de los EAU; Coffee Planet, de origen británico, Dubai’s Mokha o Walter’s Coffee Roastery, entre otros muchos.

Según la encuesta de Allegra realizada a más de 200 líderes de la industria y recogida en “World Coffee Portal”, el 88% de los consultados cree que todavía hay mucho potencial de crecimiento en el mercado de cafeterías de marca de los EAU. Las respuestas evidencian, eso sí, cierta “preocupación” por la más reciente aparición de cafeterías de especialidad en este mercado, pues, aseguran, “están ejerciendo presión sobre las empresas existentes, ya que compiten por una parte del gasto de los consumidores”. Y es así que más de la mitad de los líderes de la industria encuestados por Allegra citan el aumento de la competencia como uno de los mayores desafíos al que se enfrentan actualmente, además del de encontrar soluciones prácticas que cubran el gran consumo de conveniencia, típico en esta región.

Con su estilo de vida acelerado y una sociedad multicultural muy activa, asegurar para una firma que su café esté disponible en cualquier momento y en cualquier lugar de Dubái, es crucial. Tanto es así, que Costa Coffee abrió su primera cafetería de autoservicio en los Emiratos Árabes Unidos en 2017 e incluso fue noticia por probar una entrega con drones desde su tienda de Jumeirah Beach Road después de que el 82% de sus clientes dijeron que estarían felices de usar el servicio ‘Café-helicóptero’.

Y es que el apego de los emiratís por el café es cosa seria, y una tradición heredada de generación en generación. Una demostración de la importancia cultural de esta bebida para el país es la inauguración hace ya unos años del Museo del Café en Dubái, donde se recoge todo tipo de información sobre el origen de este producto, su presencia en Oriente Próximo a lo largo de la historia y los rituales del café más populares de la región.

Fuentes

Project Café Middle East 2019, World Coffee Portal, Research and Markets.

*Puedes acceder a la revista Fórum Café nº84 completa aquí.

2021, un año cafetero por escribir

Expertos del café de todo el mundo, hacen hipótesis de cuál puede ser la evolución del mercado del café este próximo 2021, y solo algunos indicadores como la llegada al mercado de ciertos cafés, o el crecimiento de determinadas tendencias sirven para proyectar lo que podría pasar este próximo año.

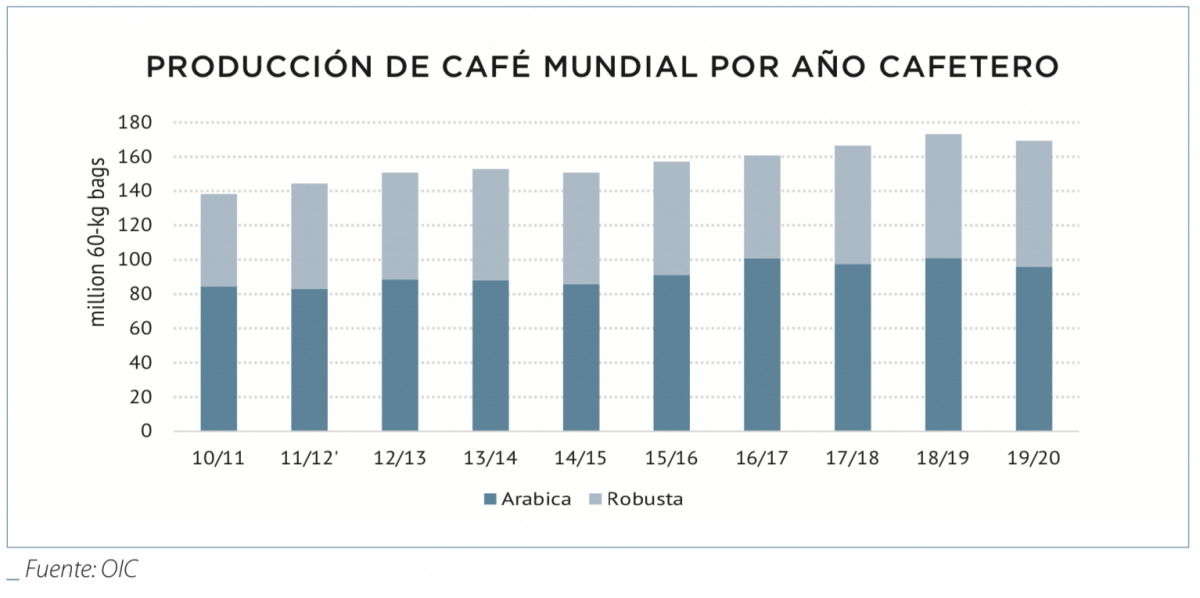

En este escenario, lo que pasa en Brasil, principal productor mundial de café, adquiere una importancia relevante para poder hacer una composición de la situación. “En estos momentos, explica el economista brasileño y director de Pharos Consulting Company, Haroldo Bonfá, el mercado ha empezado a llenarse de café procedente de la gran cosecha fresca de Brasil, que destaca esta temporada por su calidad particularmente buena, no solo en cata sino también en tamaño de grano. Esto ya se está notando en las operaciones del mercado, sobre todo teniendo en cuenta que la siguiente cosecha de este país será “off year”, lo que hace difícil pronosticar cuál será su tamaño y cómo influenciará el clima en su resultado”.

La situación provocada por la COVID-19, se han dejado notar en toda la cadena del café y su efecto en el campo, como primer eslabón de la cadena tiene, irremediablemente, consecuencias en el mercado.

“En la primera ola de la pandemia ya hemos visto como todos los países productores debían garantizar medidas de seguridad a todas las personas involucradas en las tareas del café”, explica Haroldo Bonfá. “En realidad estas medidas suponen un incremento pequeño en la partida de costos pero en cambio sí representan un impacto importante en la cosecha”, y es que, sin ir más lejos, las restricciones de movilidad han dificultado la llegada de cosechadores a las fincas y, por ende, el encarecimiento de la mano de obra disponible.

Sin embargo, y paradójicamente a la grave situación sanitaria que está viviendo Brasil, este país representa una de las pocas áreas cafetaleras que han sido capaces de mantener los empleos en el café y los ingresos regulares durante la pandemia. Y esto ha podido ser así, básicamente, porque la mecanización de la producción en este país es mucho mayor que en otros orígenes y en cambio, el número de pequeños y medianos productores, menor.

CADENA DE VALOR, COMPROMETIDA

El mercado del café se caracteriza por ser cíclico, y en las últimas décadas pocas veces exento de crisis como la actual. Ahora bien, lo que está claro es que esta nueva crisis difiere significativamente de las anteriores en el grado de afectación de la cadena. “Los productores de café siempre parecen enfrentarse a la adversidad, desde el clima hasta la política. En cambio, con la COVID-19, el impacto de la crisis se ha dejado notar de forma muy especial en las cafeterías que han tenido que cerrar y, aunque sea temporalmente, reorientar por completo su modelo de negocio”, apunta el escritor y periodista especializado en café, Jeff Koehler.

“El comercio electrónico y las alternativas de servicio fuera de los establecimientos están resultando fundamentales durante la pandemia para mantener a flote muchos negocios”, añade el director de Pharos Consulting Company. “Durante los últimos meses se ha producido una increíble aceleración del comercio de café a través de estas dos vías, e-commerce y servicios delivery, demostrando los operadores la efectividad de estos canales, con nuevas reglas de seguridad aplicadas”.

Los confinamientos, la limitación de la movilidad y las cafeterías cerradas han propiciado un nuevo tipo de conexión en línea, tostadores de café – cafeterías – consumidores. “Los tutoriales en Instagram sobre como preparar café en casa se han disparado”, explica Jeff Koehler.

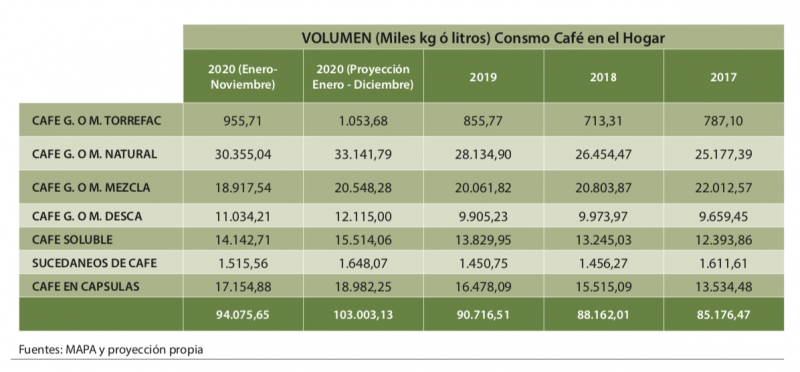

El reto, dice, será ahora cómo llevar toda esta experiencia a las cafeterías una vez que puedan normalizar sus servicios. “Las limitaciones de aforo, las persianas bajadas y cada vez más personas trabajando a distancia, han incrementado la cantidad de café que se consume en casa y aunque la gente empezó a regresar a sus cafeterías favoritas después de los primeros meses más críticos de la pandemia, el consumo doméstico seguirá siendo significativamente más alto de lo que era antes de la pandemia y la demanda de café de calidad mantendrá un interés sostenido”, asegura Koehler quien acaba de publicar su último libro “Where the Wild Coffee Grows”, un recorrido por la historia no escrita del café de Etiopia.

NUEVAS TENDENCIAS EN LA PRODUCCIÓN DE CAFÉ Y NUEVOS CANALES DE DISTRIBUCIÓN DEL PRODUCTO

Además de este periodista y escritor, otros muchos expertos en café coinciden también en que el incremento en la demanda de café de especialidad dirigido al canal doméstico vivido estos meses, no solo perdurará en el tiempo sino que incluso crecerá. Y es que es fácil pensar, dicen, que una vez que las personas se dan cuenta de lo relativamente fácil que es preparar una taza realmente buena de café en casa, no querrán volver a beber, simplemente, “lo que sea”.

“Como me dijo una persona que es leyenda en la industria del café, la gente está abandonando sus hábitos y descubriendo sus preferencias”, apunta Jeff Koehler. “Beber un buen café, a menudo tiene que ver con la educación. Las personas necesitan entender por qué deberían comprar este o ese café, por qué deberían gastar más en sus granos, por qué es mejor utilizar café recién molido o molerlo ellos mismos, qué tipos de cafés diferentes se pueden preparar con diferentes equipos, desde la V60 hasta una Chemex pasando por una clásica olla Moka.

Todo es un proceso, pero cuando aprendemos y vemos que, por ejemplo, nos encanta el sabor afrutado de un café de Kenia, no volveremos tan fácilmente a beber cualquier café. Es más, hablando recientemente con Geoff Watts, de Intelligentisia Coffee, me dijo algo que creo que es muy acertado, Pedir café online o comprarlo en una tienda de café especializada te obliga a convertirte en un consumidor más activo de lo que eras cuando dejas la toma de decisiones a otros.

Tanto es así que, incluso el simple hecho de sostener un paquete de café en la mano y leer lo que está impreso en él, nos acerca un paso más a la finca y puede influir en nuestra comprensión de la procedencia y el valor de ese café. Realmente creo que reconsiderar el valor de una taza de café significa inevitablemente beberla con una visión más amplia y conectarse con el mundo del café en general, y en estos momentos, la gente está aprendiendo el valor real de su taza de café. Y si este mayor y profundo conocimiento del café apuntado por Koehler puede ser una buena estrategia para dinamizar el consumo, Bonfá añade la calidad, como vía para minimizar las crisis recurrentes de mercado en el sector del café. “No existe una fórmula mágica que nos garantice que el mercado del café no volverá a vivir una crisis, pero una forma de reducir las posibilidades pasa por ampliar perspectivas, diversificar variedades, ofrecer calidad diferenciada y asegurar experiencias únicas para cada necesidad del consumidor.

La participación de los gobiernos de los países productores es esencial en este objetivo, tanto para brindar apoyo financiero y tecnológico, como para el aprovisionamiento de nuevas variedades de semillas resistentes. La financiación de programas de formación y el acceso a Internet son pasos imprescindibles que se deben dar para garantizar a los productores, información instantánea y su inserción en el mercado global. Además, los caficultores necesitan ser más valorados en la cadena del café y esto solo se puede lograr con una garantía de precio mínimo o una mayor transparencia en el precio del producto en cada eslabón de la cadena.

Todo esto es clave para contribuir a minimizar las crisis del mercado del café en el futuro, las cuales, tengámoslo claro ya no llegarán a causa de pérdidas de cosecha provocadas por plagas en los cafetales, pues están surgiendo nuevas variedades de café más resistentes que junto con los avances en la investigación, por ejemplo, en el campo del hongo Roya, refuerzan la idea que este tipo de problemas se solucionaran en el futuro. En definitiva, pues, en mi opinión, la calidad es el atributo más importante para el precio del café, y el diferencial para que su cadena de valor obtenga los mejores beneficios y esquive las crisis recurrentes de estas últimas décadas”.

OFERTA, DEMANDA Y PRECIOS

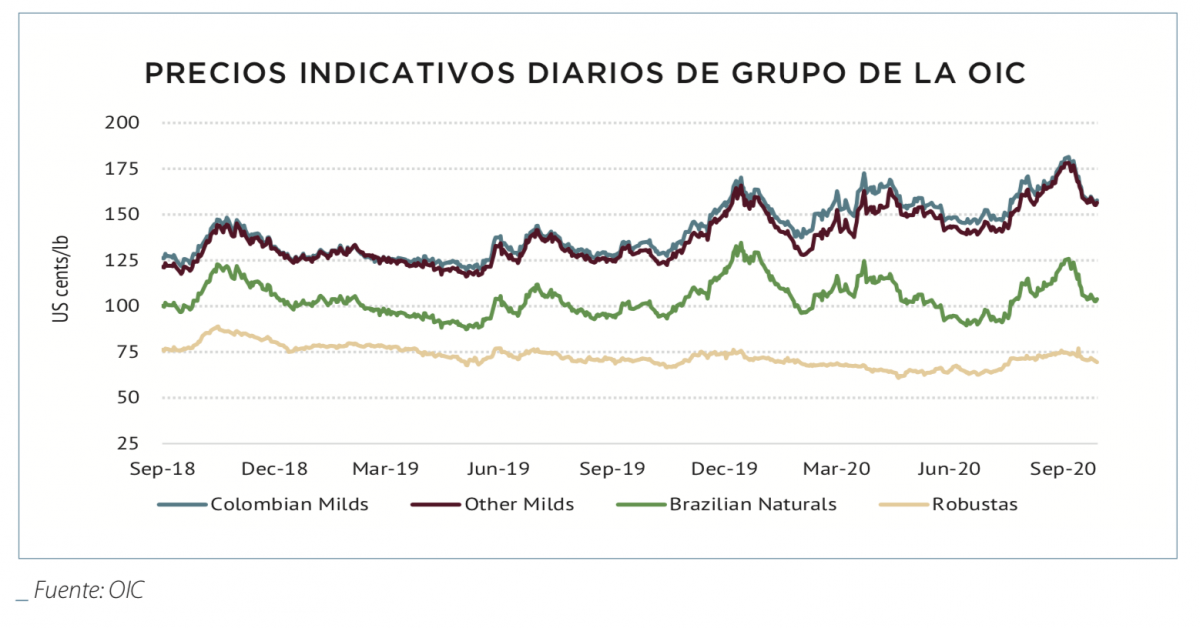

La Organización Internacional del Café (OIC) ha advertido que el ciclo 2019-2020 se ha cerrado con un sobrante de 1.54 sacos de café en comparación con los 4.4 millones del período 2018-2019. Este excedente, combinado con el hecho de que la mayoría de la cosecha de Brasil de 2020/21, que será año de cosecha alta en el ciclo bienal de producción de Arábica, llegará al mercado en los próximos meses, la recuperación de precios se prevé complicada.

Y es que si bien, según la OIC a inicios de año, las compras de pánico y acopio de reservas aumentaron la demanda mundial de café por la pandemia, se calcula que durante los próximos meses el consumo se mantendría en retroceso debido a la afectación de la segunda ola de la COVID-19 y la presión de la recesión económica.

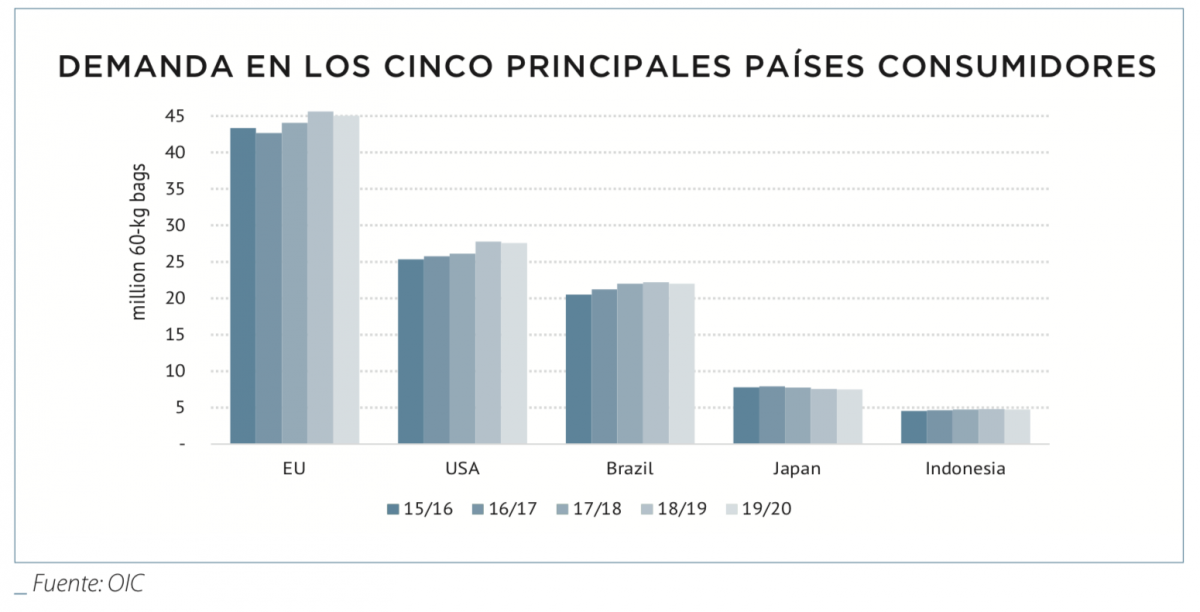

En comparación con al año anterior, la demanda en los cin- co principales países consumidores, que representan el 63,7% del consumo mundial, tuvo un descenso considerable en 2019/20. Se calcula que el consumo en la Unión Europea, después de dos años de fuerte crecimiento, fue de 45,04 millones de sacos, un 1,3% más bajo que el del año anterior. De igual forma, entre octubre de 2019 y agosto de 2020 las exportaciones mundiales de café descendieron un 5,6% en comparación con las de ese mismo periodo en el año cafetero 2018/19. En los once primeros meses del año cafetero 2019/20, las exportaciones de Robusta fueron las que menos cayeron, un 2,6%, a 44,61 millones de sacos, mientras que las exportaciones de Otros Suaves descendieron un 9,7%, a 23,42 millones de sacos, las de Suaves Colombianos un 6,8%, a 12,93 millones de sacos y las de Brasil y Otros Naturales un 6%, a 35,58 millones de sacos.

En este contexto, el mercado de futuros del café Arábica sigue siendo el más afectado y ha sido en el que se ha constatado un mayor especulación por parte de los inversores ante la caída del consumo en Estados Unidos y Europa, y las exportaciones de los países productores (la recogida de café ha sido uno de los mayores problemas de los caficultores, ya que si el grano no se recoge en su punto correcto, se madura, pierde sus pro- piedades y baja de valor).

Según Diego Morín de Investing, “la incertidumbre por el coronavirus ha lastrado las expectativas de los productores de materias agrícolas, las cuales han sufrido una volatilidad en los últimos meses por el miedo a perder la cosecha debido a las medidas de confinamiento”.

EN LOS PAÍSES PRODUCTORES

Una salida para el café sobrante podría ser la promoción del consume interno en los países productores. Para el presidente de la Asociación Cafetalera de El Salvador (Acafesal), Omar Flores, “ante la crisis económica, es el momento de incentivar el consumo interno para superar el 35% de café importado que se inyecta al mercado salvadoreño. “Hay una gran oportunidad de vender, lo que necesitamos son estrategias y una forma de que llegue al consumidor para que vaya cambiando a la producción nacional”.

En este caso, uno de los modelos ha seguir, sería el de Brasil, que tras un programa de 15 años de incentivación del consumo nacional ha situado la demanda interna de café en alrededor de 6kg/persona/año, con un incremento medio de un 3%, anual. Estas cifras multiplican de forma considerable el consumo de café de otros países productores, como Colombia, 2,1kg/persona/año, Vietnam, 1,6 kg/persona/año o Etiopía, 2 kg/persona/año. En la base del éxito de la estrategia brasileña, el haber compartido con los consumidores los beneficios que tiene el café para su salud, además de dar apoyo institucional a las empresas de café y haber conseguido una mayor estabilidad financiera para los productores al haber facilitado su acceso tanto a los mercados nacionales como internacionales.

*Puedes acceder a la revista Fórum Café nº84 completa aquí.

El café en Europa del Este

La demanda de café en los países de Europa del Este no deja de crecer. Hasta hace unos años el consumo de café en esta región se asociaba principalmente con opciones instantáneas de baja calidad.

Sin embargo, en los últimos tiempos, la progresión de la mayoría de economías locales y la aparición de un consumidor más informado y exigente, está impulsando el mercado de este producto, con Polonia y Bulgaria como países abanderados de esta nueva era del café en Europa del Este.

El interés de Europa del Este por el café es reciente y, hasta hace pocos años, las importaciones de este producto desde países de la región eran muy bajas en comparación con los volúmenes importados desde Europa Occidental. No obstante, el consumo de café en los mercados del Este registra una tendencia creciente desde el año 2014 y representa ya alrededor del 7% de las importaciones totales de café verde dentro de la Unión Europea, acumulando un 18% de todo el volumen de venta de café en los mercados de la Unión.

Aún y así, el consumo per cápita en Europa del Este es, todavía, relativamente bajo, aunque los datos actuales - Polonia, aproximadamente, 2,8 kg/persona/año y República Checa 2 kg/persona/año, por ejemplo - demostrarían que existe un margen de crecimiento potencial, el cual resulta especialmente significativo si tomamos en cuenta las tendencias crecientes de consumo en otros países de la región como Eslovenia o Croacia que registran un consumo medio per cápita de 5,8 kg y 5,1 kg, respectivamente.

POLONIA, EL PAÍS MÁS CAFETERO

Tirando del carro de esta nueva era del café en Europa del Este encontramos a Polonia que ocupa el primer lugar del ranking de importaciones en los países de la antigua órbita soviética, con 122.605 toneladas de café. Esta cantidad es el 5,14% del total de café importado por la Unión Europea y posiciona al país, como el octavo máximo importador de la Unión, por delante de otros estados tradicionalmente consumidores de café, como Suecia o Finlandia. A todo el café verde importado por Polonia hay que sumar las 50.230 tonela-das de café tostado, incluido descafeinado, que compra también el país para satisfacer la demanda de sus habitantes. En total, el 78% de todo este café polaco llega de la propia Unión Europea, Alemania, Italia, Eslovaquia y Países Bajos que han encontrado en este país un mercado floreciente, con uno de los porcentajes de desempleo más bajos del mundo y una economía que ha protagonizado un importante y “milagroso” desarrollo desde la caída del comunismo en 1989.

Este tipo de importación de café, desde la Unión Europea, no es, sin embargo, monopolio exclusivo de Polonia, sino una práctica común también en el resto de países de Europa del Este que encuentran menos riesgo y más efectivo (costos) el proveerse de café desde los importadores especializados y tostadores de Europa Occidental, en vez de comprarlo en los países de origen. Eslovenia es la excepción de esta regla, y a diferencia del resto, compra mayoritariamente todo su café, 91%, directamente en origen (el 40%, equivalente a 9,9 mil toneladas de café, lo importa desde Brasil, el 26% desde la India, el 9% desde Vietnam y el 25% restante desde otros países).

VENTAS MINORISTAS

Y si la demanda crece en Europa del Este, el valor de las ventas minoristas de café también. Entre el año 2016 y 2018 estos valores en algunos países de la región se incrementaron de forma notable, como en Eslovenia donde creció el 18%, o en la República Checa o Rumania, donde sumaron un 15% de incremento, siendo necesario destacar el doble valor de esta evolución, si se tiene en cuenta el bajo poder adquisitivo de los europeos del este que sigue siendo relativamente modesto en comparación con el del resto de los consumidores de Europa Occidental.

ADIÓS LENTO AL INSTANTÁNEO

Las tendencias de consumo muestran un cambio cada vez más recurrente hace el café fresco por sencima del café instantáneo en la región, aunque el cambio camina a diferentes velocidades según los países. Alrededor del 24% del café que se consume en Europa del Este sigue siendo café instantáneo y solo en algunos lugares como Polonia, se observa muy claramente la tendencia hacia el café fresco, con un aumento, por ejemplo, en las ventas de granos de este tipo de café de un 22% en 2018, y una caída de la demanda de café instantáneo del 5,3%, en el mismo período.

NUEVAS DEMANDAS. CAFÉS CERTIFICADOS, ORGÁNICOS, CAFÉS DE ESPECIALIDAD Y CÁPSULAS

Si bien los países de Europa del Este son, por el momento, un mercado poco significativo para los cafés certificados, esta región muestra, también, un interesante potencial en este ámbito, dado el crecimiento positivo de su demanda. Un ejemplo claro vuelve a ser el mercado polaco, donde entre 2017 y 2018, las ventas minoristas de productos Fairtrade crecieron un 50%, superando los 21 millones de euros. Los productos de café representaron el 54% de esas ventas en 2018. Un dato curioso es que el principal canal minorista de este café certificado en Polonia es la cadena más grande de estaciones de gasolina del país, Orlen, que vende este tipo de cafés desde 2008.

A diferencia de otras regiones del mundo, los productos orgánicos todavía no han conseguido hacerse con un lugar en el mercado de Europa del Este y el café no es una excepción. Actualmente se estima que el gasto de los consumidores locales en este tipo de productos se sitúa por debajo del 1% del total en alimentos.

En cuanto al consumo de café de cápsula, este está despegando muy lentamente en la región y la demanda escasamente evoluciona. De hecho, en 2018, el porcentaje de café comercializado en cápsula decreció en Estonia, Hungría, Letonia, Lituania, Polonia, Rumania y Eslovenia. Finalmente, y en referencia a la demanda de Cafés de Especialidad, cabe destacar su tímida pero buena marcha. El creciente número de cafeterías especializadas y micro tostadores en Europa del Este ilustra el interés del consumidor en agregar calidad y variedad a su café.

Los mercados más grandes para los cafés especiales en la región y con mayor crecimiento son la República Checa, Hungría, Polonia y Rumania. En este último país, entre 2013 y 2019, el número de cafeterías especializadas paso de 3 a más de 90 establecimientos. En Hungría, las cafeterías con café de especialidad, también han crecido exponencialmente llegando a aproximadamente 150 locales en la actualidad.

FESTIVALES DE CAFÉ

La gran cantidad de festivales de café organizados en Europa del Este también ayuda a ilustrar el creciente interés en el Café de Especialidad en esta región. Ejemplos de eventos en esta región incluyen el Festival del Café de Praga (República Checa), el Festival del Café de Varsovia (Polonia), el Festival del Café de Bucarest (Rumania), el Festival del Café de Sofía (Bulgaria) o el Festival del Café de Vilna (Lituania).

Fuentes:

Centro de Promoción de Importaciones de Países Bajos (CBI)

Federación Europea del Café Ministerio de Producción y Comercio Exterior de Ecuador

*Puedes acceder a la revista Fórum Café nº84 completa aquí.

Colombia cierra un año cafetero excepcional a pesar de la Covid-19

Precios justos, excelentes rendimientos y buena climatología premian el esfuerzo de los caficultores.

Jennifer Poole es cofundadora de Those Coffee People y desde su tierra, Medellín, viaja por pueblos cercanos en búsqueda del mejor Café de Especialidad que el país puede ofrecer. En sus visitas a las fincas contacta directamente con los productores y sus largas horas de tertulia con ellos le han permitido fotografiar al detalle la situación actual del café en Colombia.

A pesar de un 2020 agitado, la industria de producción de café colombiano se encuentra optimista. La creación hace un año del Fondo de Estabilización de Precios del Café y unas condiciones climáticas favorables han permitido cerrar positivamente el año a los caficultores colombianos, incluso a pesar del impacto de la COVID-19. Las esperanzas para este año es que la pandemia se acabe y que los precios y el sol y la lluvia les sigan acompañando.

La traviesa (la cosecha más pequeña de mitad de temporada) desde abril a junio funcionó como un presagio de lo que vendría en términos de precios, con máximos históricos sostenidos entrando al último trimestre. Es más, las lluvias constantes durante esta temporada han ayudado a proteger los cultivos, manteniendo a los cultivos libres del escarabajo de broca. Inclusive, con la disrupción actual por la COVID-19, hay grandes expectativas en la industria de que esta cosecha tiene el potencial de ser una de las más rentables en años.

CONTEXTO DE LA COSECHA

Durante los últimos 5 años, los bajos precios de las materias primas y el impacto del calentamiento global han sido una preocupación constante para las decenas de miles de pequeños agricultores, que son la columna vertebral de la industria.

Para poner esto en contexto, entre diciembre de 2017 y julio de 2019, solo hubo dos meses en donde la tasa de compra interna ofrecida por el sindicato de productores la Federación Nacional de Cafeteros de Colombia (FNC) estuvo por encima del costo de producción estimado. Como la mayoría de los productores de cultivos de calidad comercial venden directamente a la FNC, estos precios tan bajos han sido un problema real para la industria. Para combatir esto, el gobierno colombiano negoció un acuerdo histórico con la FNC a principios de año para establecer el Fondo de Estabilización de Precios del Café. Esto garantiza a los productores una tarifa mínima en caso de que los precios de mercado caigan por debajo del costo de producción, calculado a una tarifa por carga (125 kg) de 780.000 pesos colombianos (204 dólares).

PRECIOS ALTOS Y TASA DE COMPRA AL ALZA

Si bien la industria se ha visto afectada por los bajos precios en los últimos años, no ha sido necesario activar el fondo de estabilización de precios, ya que los precios por carga se han recuperado desde finales del año pasado. La tasa de compra ha pasado de un mínimo de 680.567 pesos colombianos (178 dólares) en abril de 2019 a un pico de aproximadamente 1.300.000 pesos colombianos (308 dólares) en agosto de 2020. Y desde el inicio de la cosecha en octubre, la tasa de compra de la FNC se ha mantenido muy cómoda a 1.142.233 pesos colombianos (299 dólares).

Como Manuel Londoño me explicó en la Finca Las Brisas, “Ha sido maravilloso que estemos a un precio histórico en este momento, no hemos visto estos precios durante muchos años. Para el productor de café, estos precios son excelentes. Normalmente los precios tienden a bajar y estabilizarse en los picos de cosecha - el año pasado bajamos a 800.000 pesos colombianos por carga - pero este año el precio apenas ha bajado”.

Sin embargo, no todos los productores venden sus granos directamente a la FNC, por lo que no todos pueden cobrar con las tarifas de compra mencionadas anteriormente. Los productores de cafés especiales, especialmente aquellos que producen procesos como el natural o fermentaciones, tienen que vender a través de proveedores privados, ya que la FNC solo compra cultivos lavados. Los precios de estos cultivos generalmente se negocian de forma individual, entre el productor y el proveedor. Y aunque los cultivos de especialidad normalmente tienen precios más altos, los productores de especialidad se enfrentan a mucha más incertidumbre cuando se los coloca en el contexto de la excelente tasa de compra de FNC.

El clima favorable está favoreciendo excelentes rendimientos en las fincas. “La tasa de compra de la FNC es muy buena en este momento, pero tendremos que ver como se comporta la demanda internacional de cafés especiales”, me dijo Samuel Roldán, de la Finca Santa Helena, “Los proveedores especializados de Estados Unidos están buscando reducir los precios con los productores, pero los proveedores europeos con los que he estado hablando parecen más dispuestos a pagar los precios que necesitamos”.

Otro impacto que está teniendo la alta tasa de compra de FNC es en otros costos dentro de la cadena de suministro, como el transporte y el procesamiento. Con más efectivo persiguiendo la misma cantidad de recursos finitos, esto conduce inevitablemente a la inflación de precios. “Estoy haciendo la transición de cultivos comerciales a especiales y aunque los precios del café comercial son muy altos en este momento, esto puede afectar los precios de otros costos que tenemos en la industria”, me explicó Felipe Trujillo de la Finca Los Pinos. “Esto está teniendo un impacto, pues negocié mis precios de venta antes de que estos aumentos de costos se hicieran evidentes”.

EL CAMBIO CLIMÁTICO OFRECE UNA TREGUA AL CAFÉ DE COLOMBIA

Desafortunadamente, el calentamiento global está teniendo un impacto actual en el ecosistema tropical colombiano. Un gran problema para los caficultores es el impacto que esto está teniendo en la predicción, frecuencia e intensidad de las temporadas de lluvia.

Una larga brecha de tiempo seco entre el final de la temporada de lluvias y el inicio de la cosecha puede ser devastadora para el rendimiento de los cultivos, ya que esto puede resultar en infestaciones de escarabajo broca, los cuales destruyen los granos de café.

Pero como me dijo Manuel Londoño de la Finca Las Brisas, “Esta cosecha está saliendo muy bien porque ha llovido durante mucho tiempo antes de que empezara, lo cual controló el escarabajo broca. Por el contrario, la cosecha anterior estuvo mucho más seca, lo cual destruyó muchos cultivos”. Esta opinión fue unánime entre todos los productores con los que hablé, y la industria en su conjunto anticipó rendimientos mucho mejores en comparación con los últimos años.

Las condiciones climáticas favorables han traído unos buenos resultados y después de una cosecha complicada a mitad de año, la cosecha de final de 2020 estuvo acompañada de un clima adecuado, mezclando buenas cantidades de sol y lluvia que han proporcionado a los granos los nutrientes necesarios para madurar sin una exposición excesiva a la dañina luz solar y mejorando, así, la calidad de la cosecha.

CONVIVIR CON LA COVID-19

Los precios altos sostenidos y las condiciones climáticas favorables han atenuado las preocupaciones de la industria en torno a la COVID-19 durante la cosecha. Sin embargo, eso no quiere decir que la pandemia no tenga, por supuesto, algún impacto. La preocupación más común se relaciona con el impacto financiero tanto de la contratación como de la vivienda para los trabajadores. Como explica Samuel Roldán de la Finca Santa Helena, “una cosa que sabemos es que la mano de obra será más costosa, ya que tendremos que invertir en protocolos de seguridad y en más camas para que los recolectores de café puedan hospedarse en la finca”.

Otra preocupación es la capacidad de reclutar un número suficiente de recolectores. “Me estoy preparando para la cosecha y creo que va a tener un gran impacto, ya que habrá un gran cambio en la forma en que reclutamos a los recolectores y la necesidad de implementar las condiciones de bioseguridad. Estas dos cosas harán que sea más difícil encontrar la cantidad de personas que necesitamos”, me dijo Felipe Trujillo de la Finca Los Pinos.

Sin embargo, se han aliviado las preocupaciones más monótonas sobre el transporte público, desde que el gobierno levantó el cierre nacional a principios de septiembre. Esto ha permitido recuperar un nivel de normalidad que ha coincidido muy bien con el inicio de la cosecha.

Además, aunque no existe un mecanismo de ayuda claro a nivel nacional para combatir los desafíos de la COVID-19-producción de café, a nivel local sí que las cooperativas continúan apoyando a sus comunidades. Coincidentemente con el fondo de estabilización de la FNC, los agricultores han disfrutado de precios justos del café, lo que los ha apoyado en este momento difícil.